近期零售电商行业的重大事件莫过于国美在京东开出了一家旗舰店,让市场各方猜测颇多。

基于对京东和国美的多年深入长期研究,我的分析认为国美与京东的此次合作是双方战略上的深度联接。

许多人将国美与京东的此次合作,与2015年8月阿里与苏宁的换股合作进行比较。

实际上,从行业研究的专业角度来看待这四家公司的两次合作,他们之间有着本质的差别。

本文将从三个方面进行深度分析,并借此得出一些启示,国美与京东的合作会给双方带来什么样的发展机遇,消费者如何从中受益?

一、零售电商企业的战略基石

二、供应链输出的本质和逻辑

三、资本运作的潜在风险

零售电商企业的战略基石

对于企业来说,战略是方向性的,明确了方向之后,就会运用多种战术实现一个又一个的阶段性目标。

这个过程,要兼顾市场竞争和自身的效率和成本,否则哪怕实现目标,仍然得不偿失。

京东和国美都是以垂直品类成长起来的优秀零售电商企业。

随着零售电商市场竞争环境的不断变化,京东作为以自营自采模式为主的中心化电商开始实行全品类的开放平台战略。

而国美作为以线下起家,发展为线上线下融合的零售商,并开始实行“家·生活”的纵深产业战略。

(欲了解京东和国美的战略,关注庄帅零售电商频道【ID:zhuangshuaiec】并搜索:京东、国美阅读相关分析文章。)

京东和国美如何实现各自的战略?需要理解零售电商企业实现战略的三大基石:供应链体系、运营体系和营销体系。

京东的供应链体系以3C单一品类的自采自营以始,但并不因此为终。

从08年左右正式开始品类扩张以来,从图书到家电、服饰、日百、家居、汽车用品到大健康等多个品类。

京东刚开始延续3C品类的自采自营模式,结合电商平台的运营及营销体系,通过自建物流完成履约,进而不断提升用户体验。

想让不同的品类适用同一种供应链体系、运营体系和营销体系似乎在竞争环境和盈利过程中并不乐观。

像大家电属于大件物流,又重又大,还有安装服务等,退换货成本更高,这样一来,电商的销售和履约模式并不是最优模式,从京东大件物流和安装服务的第三方化就可见一斑。

京东显然认识到这一点,从16年左右开始,进入“混合商业模式”的发展,开设了多种类型的实体店(如京东家电、京东母婴、京东便利店、京东七鲜等)。

并且建设为线下实体服务的线上平台(如京东到家、京东新通路、京东社区团购联盟等),社交电商平台京喜等。

(欲了解京东的“混合商业模式”发展,关注庄帅零售电商频道【ID:zhuangshuaiec】并搜索:京东阅读相关分析文章。)

京东在不断变化,而国美同样在变化,只是这两家企业在变化中都有共同的坚守,那就是自身多年构建的核心能力在不断被强化,并通过各种模式开放到多个行业。

京东将自己在3C和日百等标品品类的自建自采能力和自建物流能力向永辉、沃尔玛、曲美等合作伙伴开放。

同时线上加大平台开放力度,引入更多能力互补的合作伙伴,形成更加紧密的线上线下结合的零售电商模式,提升用户体验,同时降低自身的运营成本,提升运营效率。

这也是曲美、永辉、沃尔玛、国美等在京东陆续开设旗舰店并从供应链体系、运营体系和营销体系深入合作的核心原因,这种合作模式契合了京东的开放平台战略诉求。

国美同样将自己在家电、厨卫等涉及“家·生活”的品类运营和服务能力向各类合作伙伴陆续开放。

2019年国美对“家·生活”战略细化为“三商”角色,进一步促成了此次与京东的合作:

一、整体方案提供商:从单件单品购买到产品+服务的整体方案购买,这是国美已经能够提供的全面服务。

2019年起,国美向家庭提供整体的橱柜、厨电一整套的厨房方案,而不仅仅是卖一台油烟机;大规模开始推广“舒适家”项目,向家庭提供全套的空净、净水系统,而不是一台一台的卖空气净化器和净水器。

这些努力都将帮助国美成为一个真正的“整体方案提供商”,而不是传统意义的单品、爆品零售商。

二、服务解决商:这个理解起来容易些,简单点说,一是服务标的不仅是单个家电,也是整套的如中央空调这样的系统,二是“快递员”不仅是送货的,还是会安装、调试、清洗、维修的工程师。

三、供应链输出商:关于供应链输出这个部分之前做过深入分析,国美主要分为线上和线下两部分来进行。(本文第二部分:《供应链输出的本质和逻辑》将详细分析,此处不做赘述)

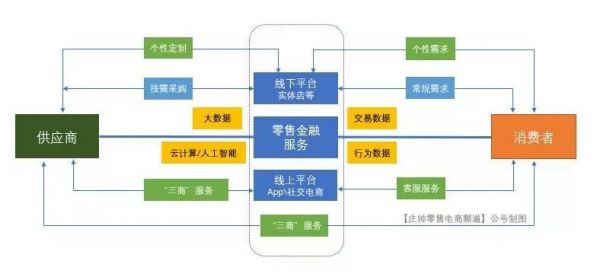

“三商”的角色,既是to B也是to C,其背后或者底座的支撑力量就是“三端合一”。

“三端合一”的零售模型更多是从消费者的维度去建立,核心在于“场景”,以“生活”和“消费”为基点,若合作顺利,京东在日百等优势标准品类也将能够向国美美店和线下实体这些场景和用户开放共享。

国美的场景连接,其作用是搭建消费者的生活场景和消费场景的连接,通过这个连接让品牌商在不同场景下,更高效地连接到购物环节。

“三端合一”后,国美APP汇聚线下(实体店端)和社交(美店的社交电商端)的流量,线上线下场景融合,确保用户、库存、服务、商品三端共享,这样使消费者、品牌商、服务商、美店店主在线上线下的体验高度一致,并进行精准匹配。

而国美零售的场景融合则是一个线上线下融合的过程,还是一个流量汇集和分发的过程,国美APP的流量、实体店的客流量、美店社交电商的社交流量、广告/异业的流量(包括京东、拼多多、天猫等第三方电商开放平台)、互联网的自然流量等。

这些流量均从生活场景而来,落地至国美的“三端”,在“中台”在形成交易、数据和会员体系。

最后是新的场景构建,“三端合一”之后,国美还可以通过和品牌商、美店店主联合营销、线下实体店联合营销的方式进行构建新的“生活场景”和“消费场景”,产生新的流量和需求。

结合我绘制的新零售流程图,可以更加深入地理解国美的“三端合一”零售模型。

如果说“三商”是国美产业链价值和服务价值的体现,那么“三端合一”的零售模型则是国美之于消费者在“生活服务”的价值体现。

未来的国美将很有可能成为中国最大的大件物流安装和具有专业化实施能力的服务商,连接、融合和构建国美未来“家·生活”的生活和消费的全场景。

显然,这次与京东的深入合作是“家·生活”战略和“三端合一”又一次落地践行,后续国美应该还会继续坚定这样的双向深入合作,以“零售共同体”的思维不断推动自身的稳健增长和中国零售行业的发展。

供应链输出的本质和逻辑

国美基于“三商”角色和“三端合一”的零售模型,在供应链输出分为了线下线上、内外结合的方式稳步推进:

线上:一方面以自营产品和品牌的拓展为主,通过国美美店,以个人分享方式将供应链输出至线上。

另一方面,国美通过与拼多多、京东、天猫等第三方电商平台合作,将自身的供应链体系外延,把自己的供应链运营体系与其他线上平台嫁接,输出商品和服务。

除了大型的综合型电商平台,国美还成为小米中大件商品的城市类宅配服务商;百度及科大讯飞与国美智能的IoT(物联网)进行连接并形成开放性的平台,直接进入亿万家庭,后面形成的数据将进一步带来复购。

线下:与线上一样,国美线下供应链同样分为对内和对外两个部分。

对内而言,国美将供应链体系输出至所有国美、大中、永乐以及新零售店等国美零售旗下多品牌新开设的线下零售店,这些国美自营的零售店在供应链输出的基础上,也在同步进化中。

而对外输出的部分,国美则选择了与居然之家、红星美凯龙等展开合作,以“店中店”的形式,进驻建材市场和大型商超,通过自身供应链,输出商品运营能力和服务能力,带动合作伙伴商品销量的整体提升。

最具代表性的是国美在三至六线以合伙人形式开设的新零售店,国美通过大数据和供应链赋能,将国美定制的商品、严选的商品以及能实现的库存全部开放,物流和后服务由国美承担。

换句话说,新零售店只负责卖货,其余交给国美。

在一些新零售店的经营案例中,我看到减少库存、扩充品类、降低成本是新零售店运营良好的主要原因。

截至2019年底,国美在各地开出的新零售店已经有1000家,很多门店在开业初期就获得翻倍的业绩增长。

此次与京东的合作在供应链输出方面同样是按照这个思路不断深入推进,从国美的家电、厨卫、家装到京东的日百等品类和服务,双方实现双向的供应链体系输出,共同提升各自的运营效率,降低运营成本,提升双方用户的体验,实现共赢和稳步增长。

显然,这样的供应链模式,和阿里与苏宁互相换股并卖出股份获得对方市值增长的资本市场溢价收益,其本质和逻辑有着巨大的差别。(第三部分将分析阿里与苏宁关于资本运作)

那么,供应链输出的本质和逻辑具体是什么?我认为有三个方面:

首先,供应链输出将提高合作双方的运营效率、降低建设周期并避免重复建设。

拿家电来说,国美零售从1987年开始进行家电品类的供应链体系建设,长达33年之久,成为中国家电领域在供应链体系上拥有可议价能力为数不多的零售商。

京东2011年扩张家电品类,该品类的供应链建设也仅有短短几年时间,如果不引入国美的供应链体系进行合作,无疑还要继续投入更多资金和更长周期进行该品类供应链体系的建设。

并且在短期内无法快速提高运营效率和降低运营成本,最终的结果不仅拖累财务报表,还无法有效提升用户体验。

其次,供应链输出将降低投入成本,淘汰落后产能。

对于京东来说,其优势基于线上自营电商平台所构建的供应链、运营和营销体系,而部分品类则需要开放平台模式来发展。

有一段时间,阿里与京东在“轻”与“重”的模式方面缠斗,当时,京东的重模式自然有利于商品和服务的保障。

只不过时至今日,京东不断开放的第三方平台上的第三方商家已经有27万之多,份额也不断提升,有效帮助京东降低了投入和履约成本。

国美将其优势供应链输出至京东后,能够使京东在家电和厨卫等大件商品的品类上降低投入成本,并逐步淘汰落后产能,从而提升盈利水平。

京东的日百、快消等品类及相应的服务体系开放至国美平台后,同样能够实现这个目标,让国美逐渐提高非家电品类的盈利水平,增加复购频次。

最后,供应链输出使合作双方互为鲶鱼,激活组织创新能力。

国美近几年一直在加大线上线下、中心化与去中心化社交电商的创新实践,并取得了阶段性成果。

京东的组织和业务创新同样在近两年不断推动,两家完成各自战略布局的零售电商公司在此阶段,从供应链输出这个最直接短期即能见效益的部分切入,能够继续激活各自的组织和业务创新,走向更深层次的融合发展。

这三个部分就是供应链输出的本质和逻辑,在这样的模式下,双方的合作能够对内对外实现创新价值和长久稳健发展,并且不容易受到资本运作的“负向影响”。

资本运作的潜在风险

资本并不是万恶的,但是一味的资本运作却容易让一家企业陷入积重难返的境地。

从此次国美和京东的合作,可以反观曾经苏宁与阿里的合作。

这个简短的回顾,或许能够让品牌商家们真正理解一家零售电商企业的初心,是否一直在实实在在地热爱零售进行业务创新。

以平等、开放、合作的姿势不断提升行业水平,推动行业进步,以用户为导向和品牌商家共同服务用户,实现真正的业绩增长。

2018年12月28日晚间,苏宁正式发布公告,宣布已在纽交所出售了手中最后1316万股阿里的股票,卖了18.627亿美金。

这是苏宁一年来第三次出售阿里股票,至此,苏宁已卖光了手里的阿里股票!

2015年,阿里、苏宁宣布战略合作,双方相互购买对方的股票。苏宁以每股87.8美元的价格购买了阿里1.04%股份,共花费21.46亿美金。

阿里旗下的淘宝以15.1元(人民币)每股的价格购买苏宁19.99%的股份,花费282亿。阿里成了苏宁第二大股份,仅次于苏宁创始人张近东。

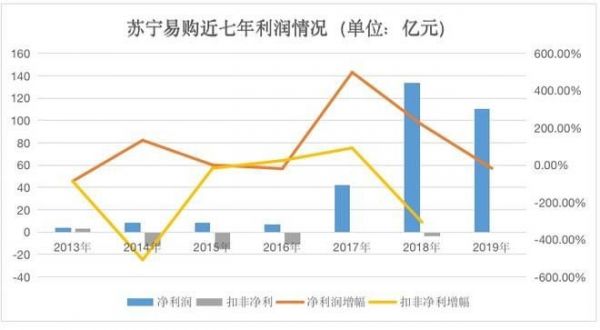

戏剧性的是苏宁三年来卖光阿里股票净利润近140多亿,加上之前阿里的282亿,苏宁相当于净赚422亿元。

而阿里手持的苏宁股票,按2020年3月16日苏宁易购9.04元每股的价格估算,却是严重浮亏达上百亿。

苏宁通过资本联姻阿里的资本运作,不仅成功地实现了“利润率”的提升,每年都能交出看似漂亮的财报,还因手握大量现金而四面出击,变成了拥有多业态、全场景的零售电商公司、娱乐公司、体育公司、金融保险公司、物流公司……

数据来源:苏宁易购财报、观点指数整理

随着苏宁无边界的不断扩张,不仅消费者对苏宁的认知开始逐渐模糊,需要继续面对老对手京东、国美的竞争,曾经的合作伙伴也纷纷成为竞争对手。

阿里的淘宝、天猫、盒马鲜生、支付宝等均与苏宁各业态正面竞争;另外像美团这样已经是中国前三大互联网公司的零售电商平台,及新兴的便利店、超市、社区团购等公司,还有娱乐、体育、金融保险、物流等行业的公司全部成为苏宁的竞争对手。

如果进一步深入分析苏宁,会发现其已是四面强敌环伺,内部压力重重。

需要时刻清醒地认识到资本这个潜在的风险,从苏宁近三年的扩张态势看,外部看似乎来势凶猛,但其战略的三大基石的供应链体系、运营体系和营销体系并不那么坚固,许多经营问题将在未来几年不断暴露。

当然,或许苏宁能够再次上演阿里的戏码,找到新的合作伙伴再次通过换股的方式,让其进行资本运作持续获得“利润”。

而品牌商家和消费者则时刻都在用脚投票,如果一家零售商无法让品牌商家实现销售业绩的快速增长,无法让消费者得到满意的用户体验、获得高性价比的服务和产品,那么他们将无情地抛弃任何一家表面看起来“风光无限”的零售商。

删除处理。

删除处理。